Le récent débat sur la nécessité d’une réforme des retraites met en lumière le vieillissement de la population française et ses conséquences. Dans une société vieillissante, la question de la constitution d’un patrimoine est plus que jamais au cœur des préoccupations des épargnants, mais aussi du marché de la gestion patrimoniale.

Comment penser une stratégie patrimoniale adaptée aux besoins futurs des épargnants ? Quels sont les nouveaux enjeux sociétaux déterminants ? Quels outils permettent aux professionnels de la gestion de patrimoine d’aborder ces mutations ? L’analyse de l’évolution de la démographie française apporte quelques éléments de réponse.

La pyramide des âges, un indicateur de « risque » individuel de longévité

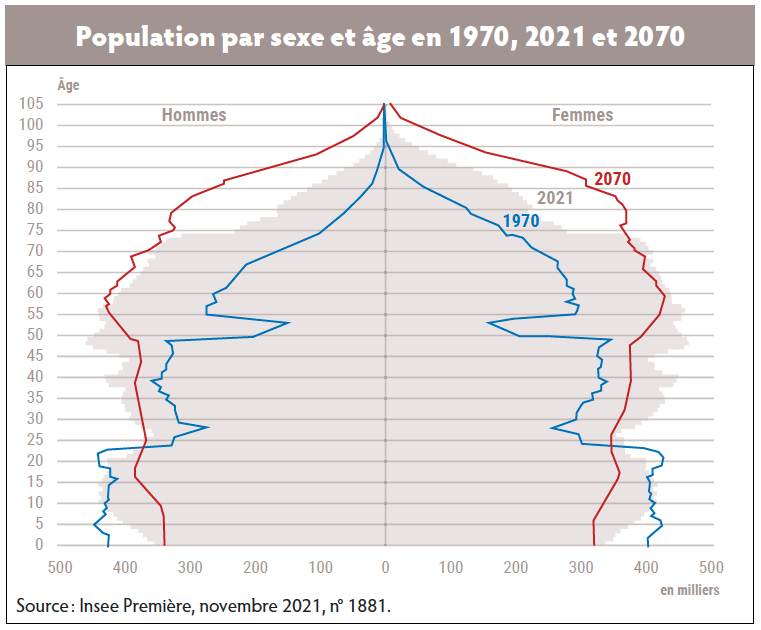

Selon l’Insee, le vieillissement de la population s’accélère depuis 2011. Aujourd’hui, les personnes âgées de 65 ans et plus, représentent plus de 20 % de la population. L’espérance de vie accrue impacte directement le « risque » de longévité individuel. Autrement dit, le fait de vivre plus longtemps vient profondément bouleverser la façon dont les épargnants doivent appréhender leur futur et constituer leur patrimoine.

Le « menhir » des âges

Le contexte actuel remplit d’incertitudes (hausse de l’inflation, guerre en Ukraine, menace de krach) nous rappelle que l’avenir n’est jamais certain. Toutefois, les sciences humaines, et le lot de statistiques qui va avec, apporte quelques indicateurs intéressants pour définir une stratégie patrimoniale cohérente. Le premier d’entre eux, et ce n’est pas une nouveauté, est l’inversement de la pyramide des âges causé par le vieillissement de la population.

Aujourd’hui, cette pyramide porte très mal son nom. Elle possède davantage la forme d’un menhir que d’une pyramide. Face au vieillissement de la population, le nombre de naissances est en baisse. L’espérance de vie à la naissance étant toujours plus élevée, la tendance ne risque pas de s’inverser dans les prochaines années. Les Français de plus de soixante-quinze ans représentaient 9 % de la population en 2020 et, selon les estimations, ils seront près de 18 % en 2070.

Vieillissement de la population et effet Covid-19

Contrairement à ce qu’on pourrait penser, la hausse de la mortalité durant la pandémie de Covid-19 n’a pas eu d’impact sur cette tendance. Selon l’Insee, la pandémie a entraîné trente-cinq mille décès supplémentaires en 2021, contre quarante-sept mille en 2020. Au regard de l’âge des personnes décédées durant cette période, les démographes parlent d' »effet moisson ». Les conséquences de la pandémie sur l’évolution de la démographie et de l’espérance de vie des Français sont donc très limitées. La multiplication de seniors dans les prochaines années nécessite de tenir compte des évolutions de la répartition des richesses entre les générations.

Aujourd’hui, la récente loi sur la réforme des retraites en est un exemple, le système des retraites par répartition est en crise. Selon le dernier rapport annuel du Conseil d’orientation des retraites (COR), en 2020, on comptait 1,7 personne en emploi pour un retraité de droit direct (tous régimes confondus), et le montant brut moyen de pension de l’ensemble des retraités de droit direct représentait 50,3 % du revenu d’activité moyen (hors activité partielle). Selon les estimations, en 2070, le rapport entre nombre de cotisants et nombre de retraités fait chuter ce chiffe à 1,2 actif pour un retraité. Le COR anticipe donc une baisse mécanique des pensions de retraite dans les prochaines décennies.

Les épargnants actifs ont, d’ores et déjà, conscience de ce problème et envisagent d’autres solutions, notamment le système de retraite par capitalisation. Il est clair que les prochaines générations devront faire face à de nouvelles problématiques patrimoniales. La question du « risque » individuel de longévité prend alors la forme du pire scénario possible pour l’épargnant : survivre à son capital. Sur un plan financier, cette angoisse appelle mécaniquement à la recherche d’un accroissement de l’épargne longue, assortie de la nécessité de la valoriser.

Les nouveaux enjeux du marché de la gestion de patrimoine

Pour le marché de la gestion de patrimoine, les statistiques et analyses démographiques permettent d’anticiper certains aspects des cycles de vie patrimoniaux. Qui dit épargnants plus âgés, dit accroissement de l’épargne longue, mais aussi conservatisme dans les choix stratégiques, besoin de protection et problématique de dépendance. Autant d’éléments qui invitent à repenser les solutions patrimoniales proposées aux épargnants.

Des successions tardives

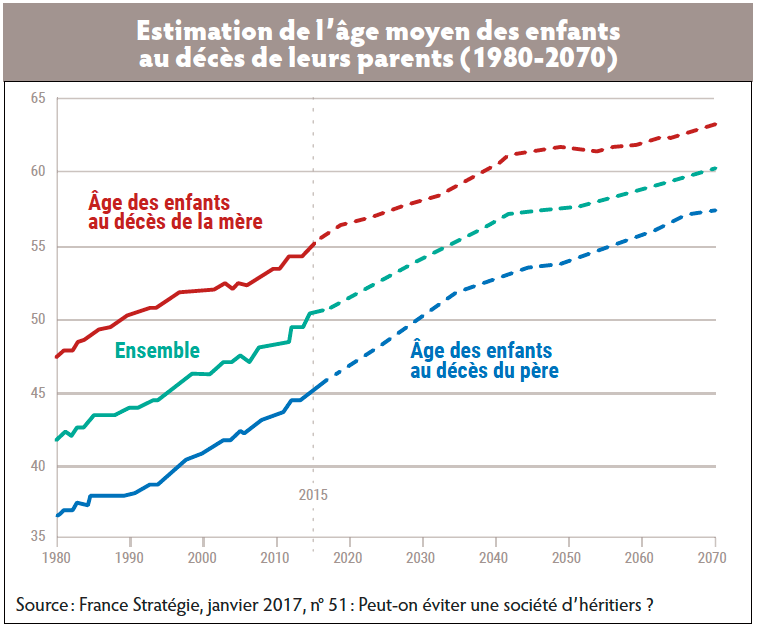

Conséquence directe du vieillissement de la population, les enfants nés après 2015 auront environ 50 ans au moment du décès de leurs pères, contre 37 ans en moyenne pour les enfants dont les pères sont décédés en 1980. Nous assistons donc également à un vieillissement des héritiers. Il s’agit d’un tournant en matière de succession, car cela signifie que l’héritage sera, à l’avenir, perçu par des retraités. À terme, ce phénomène peut conduire à l’auto-alimentation d’un cercle vicieux : le patrimoine détenu reste aux mains des seniors d’une génération à l’autre. Ainsi, pour les héritiers, le legs patrimonial des ascendants devient déterminant dans la constitution d’un capital au détriment de la trajectoire de leurs revenus propres.

Plusieurs axes de réflexion pour moderniser un système datant du siècle dernier émanent de ce constat :

- la nécessité de repenser la législation autour de la succession

- l’adaptation nécessaire des clauses des produits d’épargne, notamment la clause bénéficiaire de l’assurance-vie.

La perte d’autonomie des épargnants, une problématique réelle

En vivant plus longtemps, les Français sont aussi davantage confrontés au risque de perte des facultés cognitives. Comment gérer son patrimoine et faire des choix stratégiques lorsque nos capacités cognitives diminuent ? Pour les professionnels de la gestion de patrimoine, c’est une des problématiques majeures des prochaines années. À l’horizon 2050, selon l’Insee, la France devrait compter quatre millions de seniors en perte d’autonomie (soit 16,4 % des seniors). Pour Philippe Baillot, enseignant à l’Université Paris II-Panthéon Assas, « les besoins et opportunités sont donc immenses, en termes de prévoyance et d’épargne, de prévention des abus de faiblesse, de lutte contre les risques d’escroqueries et de besoins de protection des personnes (tutelle, curatelle, habilitation familiale, etc.) ». Il s’agit donc pour les épargnants d’assurer leurs propres besoins dans l’incertitude des prochains cycles économiques.

Ainsi, la prévoyance pourrait devenir un aspect à part entière de la palette patrimoniale. Elle répond à deux besoins concomitants à l’augmentation de l’âge des détenteurs de patrimoine :

- le besoin de sécurité

- le besoin d’assistance dans les décisions

Le Japon a montré la possibilité pour le secteur de s’adapter rapidement à ces évolutions en insérant des solutions de prévoyance (assurances de personnes) dans certains produits d’épargne.

L’approche viagère comme opportunité

Dans un contexte patrimonial où la richesse des individus est déterminée par l’héritage reçu tardivement, la fiscalité peut être un outil de redistribution entre générations et à l’intérieur des générations. Elle peut également être un vecteur d’efficacité économique, si elle favorise les donations et oriente l’allocation du capital vers des investissements plus productifs. « Il n’est envisageable de procéder à des donations que dans la certitude absolue que, quelles que soient les hypothèses de survie extrême, de diminution de rendement des pensions, de survenance d’une dépendance lourde, de valorisation (réelle et non purement nominale) des actifs détenus, etc. les capitaux transmis ne manqueront pas au financement du train de vie futur », rappelle Philippe Baillot.

Or, le temps long comporte de nombreuses inconnues, notamment les cycles économiques que les épargnants vont traverser. Il est donc ardu d’envisager des techniques patrimoniales efficaces et adaptées sur ces durées. Pour les épargnants, la question de la prévoyance devient la priorité et prend le pas sur la transmission. Dans cette optique, la couverture du risque-décès va donc s’avérer patrimonialement intéressante. Une approche viagère de la gestion de patrimoine reste donc à développer à chaque étape de la vie de l’épargnant pour répondre à ce besoin.

Vers une évolution de la stratégie patrimoniale des Français ?

Face à ces changements, un véritable travail pédagogique revient aux professionnels de la gestion patrimoniale. Car, si les épargnants ont conscience des problématiques actuelles, ils ne modifient pas pour autant leurs comportements d’épargne. Or, l’accroissement de la durée de vie redistribue les cartes du jeu patrimonial sur plusieurs générations.

Les actions plutôt que l’immobilier

Cette approche nouvelle de l’épargne ouvre des opportunités pédagogiques pour les professionnels. Le temps long met en avant la nécessité d’accroître le pouvoir d’achat de l’épargne-retraite, le non-sens de la garantie d’un capital au quotidien, le besoin accru de supports financiers efficients sur de telles périodes d’épargne (mandat de gestion, Private Equity, unité de compte de conviction, etc.). Un travail de sensibilisation et d’argumentation qui revient aux professionnels. L’enjeu est donc de convaincre ces détenteurs du capital de modifier leurs habitudes de placement pour investir dans des actifs réels à risques.

Au regard de l’évolution démographique, la nécessité d’une prise de risques explicite est la condition pour simplement préserver le pouvoir d’achat de l’épargne constituée et garantir le financement du train de vie au cours du quatrième âge. Nombre d’enquêtes et d’analyses sur le comportement des épargnants face aux risques montrent que les hommes sont plus tolérants aux risques que les femmes. Mais également les jeunes plus que leurs aînés. Or, le patrimoine va, au fil du temps, être détenu de plus en plus par des personnes âgées, et, selon les statistiques d’espérance de vie, féminines. La tâche s’annonce donc complexe.

La protection, dimension nouvelle de l’activité de conseil

D’autant plus, qu’avec l’âge, l’épargnant recherche la congruence entre « passif » et « actif ». Il va donc choisir des formules patrimoniales alliant gestion déléguée, compréhension simple des enjeux, allégement de la gestion quotidienne. Cette tendance risque de s’accroître avec le temps. Les autres types d’actifs, devenus inadaptés aux besoins des épargnants, seront progressivement délaissés. Pour convaincre, les professionnels de la gestion de patrimoine vont devoir repenser leur relation-client et adopter une posture plus pédagogique.

À ce changement de pratiques pour les professionnels s’ajoute un nouveau rôle de « garde-fou ». En effet, le conseiller patrimonial, du fait de la part croissante de la clientèle âgée, aura un devoir de protection juridique des personnes, notamment dans les cas de curatelle et de tutelle. Il lui revient également de définir les modalités de lutte contre les abus de faiblesse pour se prémunir dans le cadre de son activité. Loin d’être passé de mode, le rôle du conseiller patrimonial se redéfinit à l’aune des mutations de la société française.

Ainsi, Pascal Bruckner, dans Une brève éternité : Philosophie de la longévité (2019), rappelle qu’« un quinquagénaire d’aujourd’hui est dans la même situation qu’un nouveau-né de la Renaissance : son espérance de bonne vie est à peu près de trente ans, l’équivalent de la totalité d’une existence pour un Européen, il y a trois siècles ». Redéfinir notre rapport au temps est devenu une nécessité pour mieux anticiper et préparer l’avenir.

Pour aller plus loin :

- Étudiez votre situation de long terme sur un-patrimoine.fr

- Retrouvez l’article d’origine sur le site professioncgp.com

UN PATRIMOINE.FR

UN PATRIMOINE.FR